di Nicoletta Forcheri.

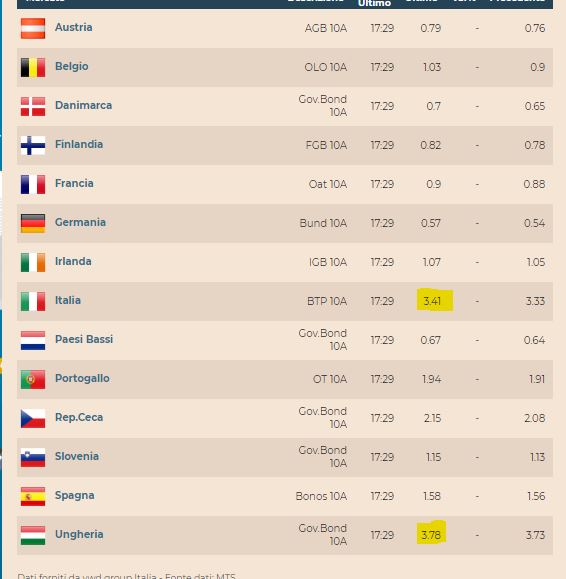

Per chi pensa che questa Europa sia basata sul “mercato” e la “concorrenza”, allora mi spieghi come mai alle aste dei nostri titoli di stato, dove c’è il 50% di domanda in più rispetto all’offerta, noi dobbiamo pagare “lo spread” come penale per “rassicurare” i primi prenditori di BOT e CCT nostrani?

I giudizi “politici” delle agenzie di rating sono solo scuse per spremerci di più, altrimenti non si capisce come mai, contrariamente alla prima legge del mercato, noi dobbiamo calare il prezzo dei Titoli di Stato in una situazione di domanda che supera l’offerta degli stessi. Cioè, proprio il contrario del “mercato”.

(E certo, perché il “mercato” è un oligopolio di banche dealer che ha deciso di prelevarci risparmi e patrimonio).

Il problema dell’Italia non è tanto il debito pubblico quanto ciò che lo ha provocato, lo spread: se l’euro fosse una vera moneta unica, l’Italia non dovrebbe “acquistare” il denaro a un “prezzo” più caro degli altri e tutti gli Stati dell’eurozona si rifornirebbero di liquidità allo stesso “prezzo” (che poi è il rendimento sui titoli di Stato).

Con questa sperequazione intrinseca nello strumento “euro”, l’Italia ha pagato interessi sul debito in 10 anni più alti di tutti gli altri paesi, pari a circa un terzo del solo debito pubblico attuale, che come una palla di neve aumenta sempre di più, grazie alla tecnica degli interessi alla francese. Il cartello delle banche dealer presta moneta in cambio di titoli di Stato ma non stampa gli interessi da pagare sugli stessi i quali vengono via via rinviati alle prossime emissioni di liquidità con asta “pubblica” ma in realtà “privata”, e pesano come un macigno sull’economia italiana. I governi si ritrovano a dovere aumentare le tasse e le imposte, per rimborsare gli interessi fraudolenti di un debito pubblico nazionale diverso secondo lo Stato membro che non dovrebbe esistere se l’euro fosse una vera moneta unica. E questo è elementare.

Quello che non si dice a sufficienza, è che senza tale sperequazione intrinseca nello strumento monetario europeo, che penalizza pesantemente l’Italia, noi “rischieremmo” di essere l’economia più forte d’Europa e in crescita, così com’era stato previsto in un report del FMI del 1989. Ma come una zavorra lo spread ci frena costantemente, aiutato dal tifo contrario del consesso “mercati-UE” o “mercati-politica” che si rimpallano costantemente le responsabilità di tale osceno dogma dell’austerity, inventato per mantenere “stabili” i rendimenti dei titoli finanziari di lorsignori, i sedicenti “mercati”. E tradendo gli originali obiettivi consacrati nei Trattati, il benessere dei popoli, che entrano in rotta di collisione con la “stabilità” dei prezzi sancita dai nuovi trattati UE, dove per “prezzi” naturalmente si i ntendono i rendimenti dei TDS. Stabili ma diversi a seconda dei paesi. Che pacchia !

La moneta unica non è né unica, né moneta, bensì uno strumento finanziario fatto su misura degli speculatori internazionali che si avvantaggiano delle differenze di “cambio” tra paese e paese dell’eurozona (appunto i diversi rendimenti) e soprattutto dei lauti compensi dovuti ai titoli italiani: è un segreto di pulcinella che il nostro debito pubblico sia stato, e lo sia ancora, una manna per i cosiddetti “investitori” prima con il divorzio Tesoro Banca d’Italia (1981) e poi con la tecnica fumosa dello spread, grazie alla gabbia dell’euro.

A questo aggiungasi il meccanismo del prezzo d’asta marginale (vedi qua descritto da Rinaldi ) che contrariamente agli altri paesi dell’eurozona costringe il Tesoro italiano ad accettare l’offerta marginale di rendimento più elevato dei TDS nella rosa di offerte del cartello delle banche specialiste in titoli di Stato, tutte banche estere e o partecipate da Stati ed enti pubblici europei/esteri.

Aggiungasi anche il fatto che tra le banche dealer specialiste in titoli di Stato non compare alcuna banca completamente pubblica nostrana, come potrebbe esserlo ad esempio la CDP – obiettivo del governo gialloverde è di trasformarla in una banca pubblica per gli investimenti – e che potrebbe quindi “rifornirsi” di moneta presso la BCE – leggi creare credito – al migliore prezzo delle altre banche private, e come succede per gli altri Stati dell’eurozona.

Con una banca pubblica per gli investimenti, si potrebbero rifinanziare banche e imprese a costi minori, allo stesso prezzo con cui si rifinanziano le banche private. Infatti contrariamente agli altri paesi, in Italia non esiste più una sola banca completamente pubblica: Francia e Germania hanno ad esempio la Cassa depositi e prestiti, oltre ad altre banche pubbliche come le casse rurali tedesche, e la BPI francese interamente pubbliche mentre la CDP italiana è compartecipata anche dalle fondazioni bancarie.

La possibilità di avere una banca pubblica è prevista dall’articolo 123 dei trattati UE che prevede che la banca pubblica possa rifornirsi di denaro allo stesso tasso a cui si riforniscono le banche commerciali private, che attualmente è dello 0,75% (tasso di rifinanziamento principale) e dello 1.50% (tasso di rifinanziamento marginale od overnight) (cfr. qua) mentre il tasso con cui si indebita lo Stato presso le banche private è del 3.41% dietro solo a quello dell’Ungheria che è del 3.78% (i paesi più populisti!!).

E come se non bastasse, aggiungiamo il fattore peggiorativo che Bankitalia è l’unica banca al mondo praticamente completamente privata – tranne un 5% dell’INPS che come abbiamo visto si comporta né più né meno di un fondo speculativo estero, vedasi Fornero e altri crimini contro l’umanità compiuti da questo fondo – i cui azionisti sono praticamente tutte banche private, che hanno la maggioranza di voto al cda, e molti dei quali coincidono con le stesse banche del cartello delle dealer !! Gravissimo conflitto di interessi eppure non ne ho mai sentito parlare nei media mainstream!

Tutti elementi la cui correzione non solo è d’obbligo per il nostro paese, ma non può e non deve subire alcuna critica, censura o “penale” da parte delle istituzioni UE, visto che gli altri Stati membri operano con il meccanismo d’asta discrezionale, hanno banche centrali per lo più pubbliche o in maggioranza pubbliche e hanno banche completamente pubbliche come le CDP francesi e tedesche e le altre che aiutano allegramente le aziende di Stato e gli enti pubblici, senza che l’antitrust di Bruxelles batta ciglio (vedasi https://megachip.globalist.it/kill-pil/2017/05/12/francia-li-lo-stato-azionista-e-permesso-1000300.html ).

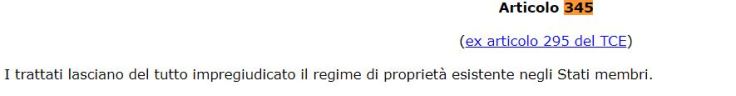

Ricordiamo infatti che per Francia e Germania vale l’articolo 345 del Trattato sul funzionamento dell’Unione europea – mentre per noi no! – secondo cui il regime proprietario degli Stati membri va rispettato, e le istituzioni europee NON possono intervenire per sindacare sulla necessità di effettuare privatizzazioni, come lo fanno costantemente BCE e Commissione europea da almeno il 2011 ogni qualvolta che si tratta di predisporre una legge finanziaria italiana. Sappiate che alla prossima letterina delle istituzioni in cui l’UE spinge l’Italia a privatizzare, essa viola il suo stesso principio sancito dai Trattati e non sarebbe affatto il primo caso o la prima volta.

Articolo 345 del Trattato del Funzionamento dell’UE http://www.isaonline.it/mag/UE-Funzionamento.html

Ritornando all’eurogabbia, se fosse una moneta infine, non avrebbe alcun bisogno del mercimonio con i titoli del debito sovrano, e se fossimo un paese che si autodetermina non verremmo “quotati” su una borsa “valori” alle aste dei titoli presso fondi e istituti finanziari privati, oppure misti pubblico-privato con la compartecipazione al “bottino” Italia di altri Stati, di cui Francia, Belgio, Lussemburgo, Germania.

A parte l’illegalità con cui è stato applicato Maastricht – adottato con procedura irregolare, un semplice regolamento comunitario ha cambiato nome alla Comunità che è diventata Unione europea e ha modificato i Trattati istituendo il Meccanismo europeo di Stabilità senza la necessaria conferenza intergovernativa e unanimità (cfr. Guarino) – la non moneta non unica, fa venir meno il principio fondamentale di parità tra Stati membri, che dovrebbe essere – ed è nei Trattati – uno dei pilastri fondanti della Comunità europea.

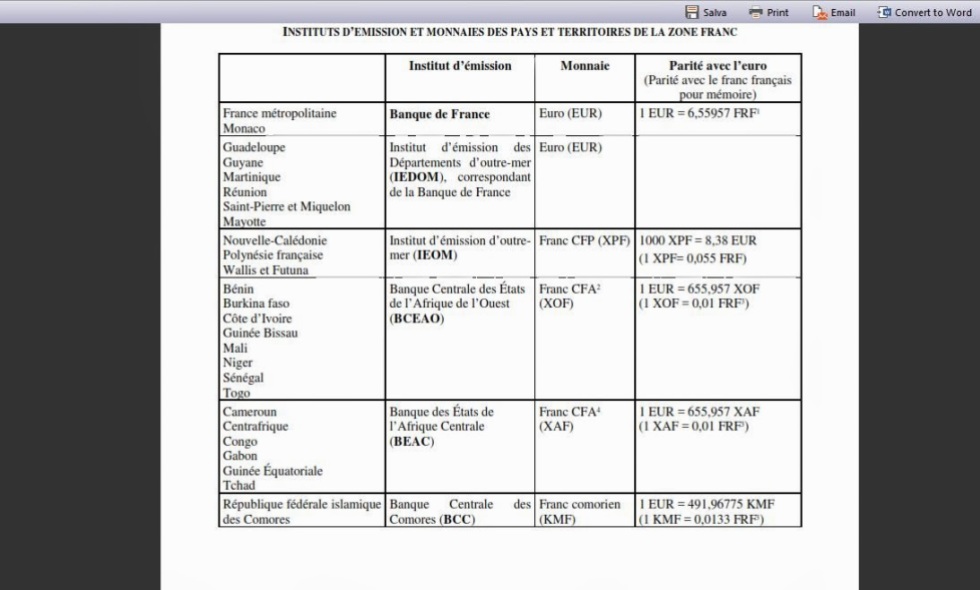

Senza parlare dell’ulteriore sperequazione dovuta al fatto che la Francia stampa una moneta scritturale e in banconote – il CFA – che presta a tassi usurai a 14 paesi africani + le Comore, in cambio di euro, dollari, yen, yuan, indebitando doppiamente quei paesi, anche perché il CFA accorda loro il “diritto” – o piuttosto l’onere – di indebitarsi in diritti speciali di prelievo presso il FMI. Come scritto in altri articoli, la riserva in valuta estera imposta alle 3 banche centrali africane di quei paesi, è tenuta in tre conti del Trésor francese, il cui importo e le cui finalità sono altamente segreti, ma di cui alcuni mormorano ammontino a 500 miliardi di euro.

Dal sito della Banque de France, gli Istituti di emissione francesi nelle colonie, di monete CFA e CFP

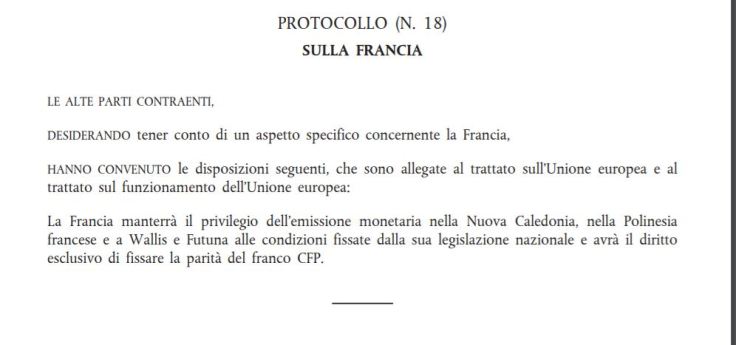

E che dire del fatto che sempre la Francia stampa pure, come da protocollo 18 dei Trattati UE, il CFP – franco coloniale polinesiano – per la Polinesia, la Nuova Calidonia e Walles e Futuna?

Protocollo aggiuntivo n.18 ai Trattati UE

A parte che il principio di parità è del tutto violato, si pensi anche ai vari protocolli di Olanda, Danimarca e Germania (di cui parlerò in altro articolo), mentre l’Italia non gode di nessunissima eccezione, se anche avessimo una “vera” moneta unica a livello europeo, ciò non toglie che essa dovrebbe riguardare solo alcune competenze del livello europeo e non certo quelle nazionali e o locali-territoriali, che dovrebbero rimanere intatte. Dovrebbe vigere il principio di sussidiarietà (a proposito dove è finito?), anch’esso uno dei pilastri fondanti della Comunità europea (nell’Unione europea la cosa è più sfumata).

Sussidiarietà e parità non impedirebbero, ad esempio, la coesistenza di monete locali e moneta europea, poiché a livello europeo vige l’obbligo di banconote e monetine in euro come corso legale, ma niente può essere vietato o imposto per quello che riguarda strumenti monetari fiduciari a corso facoltativo o altri strumenti di pagamento.

Da quando mondo è mondo hanno sempre coesistito varie monete su vari livelli – così come hanno sempre coesistito varie lingue e vari registri, tranne che nelle dittature o negli imperi dittatoriali. Per circa mille anni, circolarono in Europa le monetine per il commercio minuto, localmente, in bronzo e rame, dal valore nominale definito dai vari Principi, da una parte. e le monete d’oro e d’argento dall’altra, per i commerci grossi a lunga distanza, nonché i loro “strumenti di pagamento”, le cambiali, le antenate delle attuali banconote, che circolavano come “surrogati” monetari alle fiere europee contribuendo alla ricchezza del Rinascimento italiano.

Anche oggi, per rimediare alla povertà locale dei cittadini del nostro territorio, bisognerebbe affiancare all’euro – da “relegare” ai commerci internazionali come sorta di unità di conto – monete locali parallele a corso facoltativo, ma contrariamente alla volgata comune, esse non dovrebbero assolutamente essere convertibili in euro.

E non dovrebbero esserlo perché presterebbero il fianco alla speculazione finanziaria internazionale e agli attacchi giuridici di qualsiasi tipo. Il fatto di essere slegate dall’euro, contribuirebbe a costringerci a sviluppare produzione e ricchezza locali, ivi compreso la ricerca in ambito energetico e ambientale. L’Italia, più di altri paesi europei, ha questa possibilità. Ecco perché ci temono, ed ecco perché ci spremono, con lo spread, e ci minacciano.

La moneta locale parallela, di qualsiasi livello essa sia, nazionale, regionale, provinciale, comunale o settoriale, dovrebbe essere un fatto “inter nos”. Fatti nostri. Fatti tra noi e noi. In lingua nostra, denominazione nostra, finalità nostre più che sacrosante e sancite da tutti i testi nazionali e internazionali sui diritti universali – Costituzione, Dichiarazioni universali varie ecc ivi compresi i Trattati UE e la libera autodeterminazione dei popoli – principi consacrati per la tutela dei diritti dell’uomo: salute, scuola, casa, sicurezza nazionale, istruzione, indigenza e sostegno alla dignità.

Per fare accettare tali monete si possono immaginare due tipi di incentivi: l’incentivo fiscale e l’incentivo di beni e servizi “pubblici”. L’incentivo fiscale è insito nel progetto di Moneta Fiscale o CCF di Marco Cattaneo, Massimo Costa, Biagio Bossone e Stefano Sylos Labini. I certificati di credito fiscale sono sgravi fiscali che circolerebbero in forma di buoni “girabili” cioè spendibili nei circuiti economici prima di essere “spesi” in pagamento delle tasse, alla scadenza di due anni. Essi sarebbero più che mai necessari in questi frangenti, ma come vedete il dibattito è censurato e ingessato dallle continue minacce dello spread e altre dichiarazioni offensive di commissari e capi di Stato europei.

L’incentivo dei beni e servizi pubblici offrirebbe la possibilità di spendere tali monete per beni e servizi offerti da enti pubblici, consorziati, cooperativi pubblici: acqua, visite museali, trasporti pubblici, aiuto alle persone, parcheggi, asili nido, servizi sanitari ecc ecc. Naturalmente, ciò significa che i servizi ex pubblici dovrebbero ridiventare pubblici, e persino dovremmo crearne nuovi e necessari: un esempio su tutti, l’assistenza alle persone anziane, malate e o disabili.

Ciò non è affatto contrario ai Trattati, anzi, e primo argomento, come abbiamo visto sopra, l’articolo 345 sancisce la neutralità delle istituzioni europee rispetto al regime proprietario degli Stati membri, e poi con la gestione IN-HOUSE di beni e servizi pubblici, ossia senza gara, ma con la gestione diretta da parte degli enti pubblici, è perfettamente compatibile con le norme europee relative ai servizi di interesse generale e di interesse economico generale. Sarà per questo che pur avendo la spesa per la pubblica amministrazione tra le più basse d’Europa, continuano a tenere la pressione elevata sul nostro paese affinché non la aumentiamo?

Secondo argomento, come detto sopra, tali monete parallele a corso facoltativo sarebbero in ossequio ai testi universali dei diritti dell’uomo i quali non possono entrare in contrasto con politiche europee o con interpretazioni dei Trattati UE, oppure essere applicati ad alcuni cittadini e non ad altri (l’Italia li applica ai finti candidati d’asilo, sia pur truffaldinamente e in modo speculativo, come sappiamo).

Terzo argomento, i principi di parità e di sussidiarietà di cui sopra sanciti dai Trattati.

Quarto argomento, il principio stesso di concorrenza sancito dai Trattati: il rifornimento monetario da parte degli Stati membri viene fatto in regime di oligopolio, con intesa su prezzi e condizioni, per ogni singolo paese. Avviene pertanto in contraddizione plateale con un altro dei principi fondanti dell’Unione europea, la concorrenza e il principio di libero mercato, settori in cui la Commissione europea ha il potere esclusivo di legiferare e penalizzare. Una prova supplementare che il Trattato di Maastricht è in contraddizione con i Trattati originali stessi e che la Commissione stessa sarebbe da denunciare quando vien meno ai suoi principi e alla sua missione.

Quinto argomento, l’illegalità con cui è stato applicato Maastricht e il nome Unione europea, e per l’impostura che rappresenta l’euro, finta moneta fintamente unica (vedi sopra argomenti di Guarino).

Per quanto detto sopra, ha ragione il Ministro Paolo Savona, come ha ragione qualsiasi europeista in cuor suo, a criticare questa Europa che, per la volontà di alcuni ambienti finanziari, e all’epoca da determinati Stati (paesi Scandinavi, Gran Bretagna, coppia francotedesca) fu ampliata prima di essere approfondita, proprio per diluirne il progetto politico e sociale che rischiava di portare avanti la Comunità europea. Ed ha ragione a volerne evidenziare l’intrinseca contraddizione e ambiguità, per superarla, o in un modo o nell’altro, perfezionando il progetto oppure uscendo, o come ho sempre prediletto, uscendo dal finto dilemma, euro si o euro no, in modo da porre la questione in termini più pertinenti come:

– Quale e quanta sovranità a quali livelli dei cittadini?

– Riformare l’euro, affiancarlo con la moneta che vorremmo oppure uscire, e come uscire?

– Come dovrebbe essere la moneta per essere nel contempo conforme alla Costituzione nazionale e a un’Europa umana e dei cittadini?

– E infine, come dovrebbe essere la moneta e in quale tipo di sistema di governo?

No, perché, se non ci occupiamo noi di moneta, essa si occuperà di noi, e nel peggiore dei modi. E’ impossibile cambiare la moneta, ad esempio ribaltando nel digitale, senza ripensare al modello di comunità che vogliamo e al suo nesso con il territorio in cui abitiamo e viviamo.

Ora sia l’euro sia il bitcoin e le varie crypto, non pongono questi termini se non a una piccola casta di “tecnici” mentre la politica ne elude completamente il dibattito pubblico e su ampia scala. Un dibattito che dovrebbe chiarire i termini anche nel senso della “terminologia” truffaldina con cui media e interpretazioni varie dei Trattati europei ci hanno ingannato.

Altri riferimenti

N. Forcheri: Post-referendum, arriva la prima mazzata dell’UE

N. Forcheri: Contratto di governo, i punti dolenti

Stefano Sylos Labini: Trasformare la CDP in banca pubblica per gli investimenti

N. Forcheri: L’antimercato dell’Europa

Fonte: https://scenarieconomici.it/ue-il-non-mercato-e-la-non-moneta/