‘

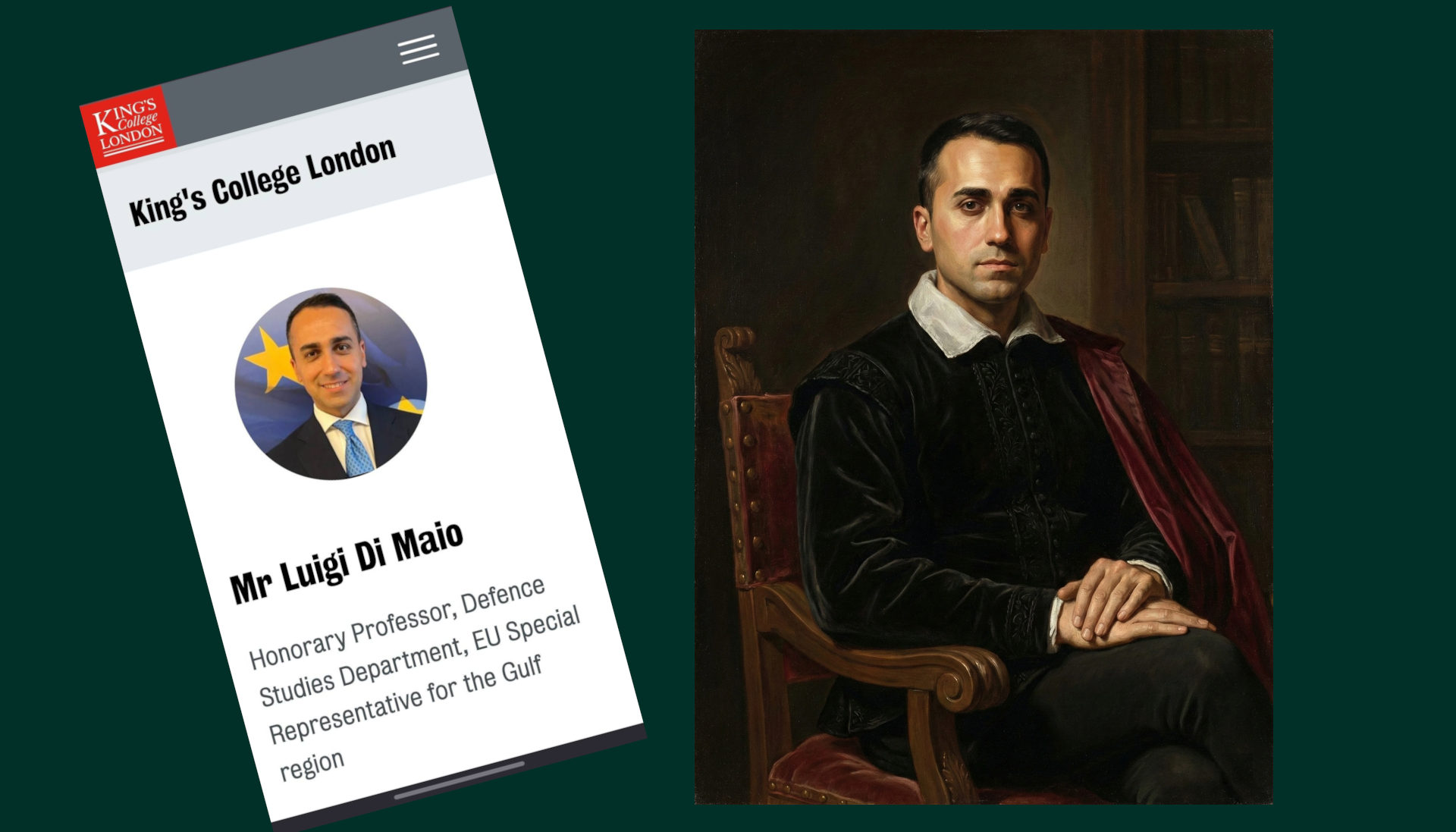

Contributo alla discussione nella II Assemblea Nazionale di Alternativa

L”Europa è una “fortezza” soggetta ad un terremoto. Domani, indipendentemente da noi, non sarà più la stessa. Ha senso allora una politica arroccata su parole d”ordine che si riferiscono a situazioni che stanno scomparendo?  Come ho scritto in “1992-2012. Vent”anni dopo” è in corso uno scontro tra economia finanziaria anglosassone ed economia reale tedesca.

E” uno scontro tutto interno alla logica capitalistica, che come ben si sa non forma mai un unico soggetto ma è distribuita tra vari agenti in conflitto. Come si dice, il capitalismo è un processo senza soggetto.

E” nelle dinamiche prodotte da questi scontri, che si intrecciano con quelli sociali, che dobbiamo inserire la nostra azione politica e quindi è la loro analisi che può suggerire adeguate proposte politiche. Quella che segue ne è solo un”approssimazione, perché di più non sono per adesso in grado di fare.

Â

1.         Un minimo di storia

La finanziarizzazione privata è stata un raddoppio di quella del tesoro americano a partire dal 1971 (inconvertibilità del dollaro in oro). Il tesoro USA è sempre stato munifico, prima per contrastare la finanza privata dal 1971 al 1979. Poi, con la nomina di Paul Volcker alla FED nel 1979, per sostenerla nell”ambito di una nuova alleanza tra potere politico statunitense e alta finanza privata. Questa nuova alleanza ha avuto momenti successivi di attuazione. All”inizio Volcker venne incontro all”alta finanza privata alzando in modo impressionante i tassi di interesse e trasformando così la stagnazione in una recessione mondiale che ricreò l”esercito industriale di riserva che era sparito con la piena occupazione del ventennio d”oro del dopoguerra.

In questo modo si rialzarono i profitti industriali, per due ragioni di fondo:

a) per la ridotta pressione concorrenziale dovuta alla recessione e alla concomitante centralizzazione dei capitali,

b) per l”indebolimento dei lavoratori che rialzò sensibilmente il saggio di plusvalore.

Parallelamente i tassi di interesse altissimi funsero da aspiratore delle risorse finanziarie mondiali verso Wall Street e verso il Tesoro USA, così che gli USA furono in grado di continuare a permettersi un enorme deficit pubblico (in gran parte dovuto alle spese per la loro politica di potenza).

Non solo, l”investimento mondiale in titoli del Tesoro USA esimeva i capitalisti americani dal dover comprare il debito pubblico del proprio Paese (perché lo facevano già altri). Ciò permetteva al capitale privato statunitense di compiere scorribande in tutto il mondo e accaparrarsi i migliori gioielli stranieri, messi in vendita con le buone o con le cattive (leggasi “aggiustamenti strutturali”).

La recessione trasformava l”iniziale crisi di sovraccumulazione in una crisi di sovrapproduzione. Questa, assieme agli alti tassi di interesse, spingeva a trasferire ulteriori capitali nel mercato finanziario, che si aggiungevano a quelli che vi erano stati spinti dalla crisi di sovraccumulazione degli anni Sessanta e Settanta e a quelli generati dai meccanismi finanziari. Questa enorme massa di capitali finanziari diede luogo a due bolle successive che, essendo bolle, scoppiarono tutte. Quella della new economy (1995-2001), borsistica, che scoppiò in concomitanza delle Torri Gemelle e infine quella dei subprime.

Nel primo caso il Tesoro americano è intervenuto con una politica di stop-and-go: prima alzando i tassi d”interesse per sgonfiare la bolla prima che esplodesse (il famoso “atterraggio morbido” di Greenspan), poi abbassando i tassi di interesse fino a spettacolari minimi come l”1% tra il 2003 e il 2004. Questo notevole taglio ai tassi da una parte funse da volano alla successiva bolla, quella immobiliare, dall”altra fece disertare il mercato dei titoli del Tesoro da parte dei capitali USA che furono sempre più sostituiti da quelli dei Paesi emergenti:

Â

Dapprima Greenspan lasciò che il mercato immobiliare crescesse, perché nel bel mezzo di una crisi di sovrapproduzione esso assieme al mercato delle armi legato al settore petrolifero (la cosiddetta weapondollar-petrodollar coalition di Bichler e Nitzan[1]) era l”unico elemento che poteva far crescere l”economia dopo lo scoppio delle “dot-com“, cioè dopo che la “new economy“, basata “su Internet” come si diceva con gran scodinzolio dei suoi apologeti di destra e in maggior misura di sinistra (c”era Clinton alla Casa Bianca), si era rivelata per quel che era: una bufala. La bolla immobiliare non si limitava agli USA, ma si propagò alla Gran Bretagna, Hong Kong, Spagna, Irlanda, Polonia, Ungheria e Corea del Sud.

Se nel 1999 Greenspan aveva negato che ci fosse una bolla borsistica, nel 2006 negava che ci fosse una bolla immobiliare. In realtà in entrambi i casi sapeva benissimo cosa stava succedendo. Il problema è che quasi sempre nel capitalismo non si sa cosa fare, alla faccia di tutti i modelli matematici premiati col Nobel.

Â

2.         Un Vajont finanziario

Secondo lo studio dell”americano F. D. Patton condotto insieme a A. J. Hendron nel 1985, le cose sopra Longarone nell”autunno del 1963 andarono sinteticamente così. “Dopo le prove d”invaso che avevano indebolito i pendii della montagna, essendo ormai chiaro che la massa rocciosa stava scivolando, i tecnici avevano abbassato il livello dell”acqua per contenere i possibili danni della sua caduta. Questo, però, si rivelò un errore perché, a causa delle abbondanti precipitazioni che si erano avute nei due mesi precedenti il disastro, si era creata una forte pressione dell”acqua sottostante la frana: l”azione di contrasto esercitata contro di essa dal liquido contenuto nel bacino venne meno con lo svuotamento, ed allora la massa rocciosa crollò“[2].

Allo stesso modo, quando Greenspan si decide ad intervenire rialzando decisamente i tassi d”interesse la sua azione causa un disastro. Da una parte i proprietari si trovano a passare da un basso tasso iniziale a un tasso d”interesse ben più alto e dall”altra lo “svuotamento” del mercato immobiliare causa una diminuzione della pressione verso l”alto dei valori, così che i proprietari si trovano con un debito più alto del valore della loro proprietà (situazione che viene elegantemente chiamata “negative equity“)[3].

L”effetto Vajont, cioè il riempimento dell”invaso che crea una pressione che allarga linee di frattura, permette agli agenti atmosferici di creare una spinta contraria su enormi masse e poi una volta che si capisce che la montagna inizia a scivolare viene all”improvviso svuotato facendo letteralmente precipitare gli eventi, è il tratto caratteristico tipico del capitalismo. E” l”effetto delle sue contraddizioni intrinseche.

Da un altro punto di vista, più popolare, il capitalismo fa le pentole ma non i coperchi così che l”acqua che bolle esce sui fornelli, il gas esce dai bruciatori spenti e appena si accende la luce salta tutto per aria. Nel capitalismo, come vedremo, è meglio infatti rimanere al buio.

Ma, come ci dicono i nostri economisti, il dotto Alan Greenspan aveva studiato bene la Grande Depressione del ”29, e aveva capito che essa «fu scatenata da un crollo della produzione e dei consumi amplificato dai tagli drastici al credito alle imprese effettuati dalle banche in parte perché la Fed non fece quello che avrebbe dovuto: agire da prestatore di ultima istanza». Ecco perché, ci veniva spiegato «oggi le banche centrali fanno bene a immettere liquidità nel sistema, anche perché in queste crisi c”è da aver paura della paura: aspettative irrazionali possono scatenare spinte ribassiste che fanno avverare le profezie più pessimistiche»[1].

Ma a parte il fatto che la BCE teutonica non aveva nessuna intenzione di capire quel che aveva capito il Chairman della Fed e quindi finora si è guardata bene dal fare il prestatore di ultima istanza (domani non si sa), durante una crisi strutturale immettere denaro nel sistema non può di certo indurre gli effetti sperati. Infatti, ancora una volta si ottenne il contrario.

Il primo passaggio fu quello che possiamo chiamare “mettere la polvere sotto il tappeto”: nascondere la crisi di sovrapproduzione con prestiti domestici che avevano il compito di sostenere la valorizzazione dei capitali delle banche, delle società di assicurazioni e dei fondi di investimento. Ma a partire dal luglio 2007 il bozzo di polvere non poteva più essere nascosto e «tutto l”edificio ha cominciato a crollare, pezzo per pezzo, nel corso di episodi di crisi successive, ogni volta più spettacolari. […] I primi casi di pre-fallimento dovuti a insolvenza sono stati trattati come delle eccezioni. Non lo erano. E” stato necessario iniettare somme sempre maggiori non più nel sistema di credito come un tutto, ma nel salvataggio di banche anch”esse sempre più grandi»[2].

In termini più generali, lo Stato si mise a far fluire denaro fresco non verso il commercio e l”industria ma verso le imprese finanziarie[3].

Da un punto di vista complessivo e al netto dell”ideologia (e delle teorie complottistiche) ciò riflette una pura razionalità capitalistica: il prestito ad un settore in crisi strutturale, cioè il commercio e l”industria, è di fatto a fondo perduto, non essendo questo settore in grado di generare profitti soddisfacenti e quindi ripagare il prestito (sottoforma di tasse o altro). Al contrario, il ciclo abbreviato di valorizzazione D-D” del capitale d”interesse non ha virtualmente vincoli economici. Ha vincoli innanzitutto politici e geopolitici (è il motivo per cui lo stato capitalista avanzato messo economicamente peggio al mondo, gli USA, può ancora dettare o cercare di dettare legge a livello finanziario). Ed è quindi lì che bisogna indirizzare i salvataggi.

In conclusione si è avuto un crescendo spettacolare di immissioni di denaro fresco nel sistema, crescendo che mentre da una parte preoccupava l”area euro, essendo essa vincolata dalla chiusura tedesca a doppia mandata dei cordoni della borsa della BCE e dalla posizione marginale dell”euro come valuta internazionale, dall”altra preoccupava molto meno gli USA che poteva parzialmente scaricare sugli altri le sue politiche inflattive tramite l”enorme disavanzo commerciale e la dollarizzazione degli scambi commerciali globali.

Ecco un”illustrazione di quel crescendo:

3.         Ogni limite ha la sua pazienza (Totò)

Succederà lo stesso – a meno di un riordino mondiale che non può basarsi che da una riconsiderazione mondiale, o per lo meno di grandi aree, dei rapporti sociali – ma per ritardare questo disastro griffato “capitalismo”, per dirla con un”immagine sintetica, gli USA e il Regno Unito vogliono che l”euro-marco diventi un euro-dollaro. O, se volete, che l”euro-formica diventi un euro-cicala.

E” allora più che ovvio che la Germania non ne voglia sapere, perché la sua supereconomia si basa sull”euro-marco. E” questa situazione che nell”articolo citato io descrivo con la figura dello “scontro tra economia finanziaria anglosassone ed economia reale tedesca”.

Bisogna tener conto che la Germania è veramente ossessionata da Weimar. Si può insistere quanto si vuole che il problema di Weimar, e quindi l”ascesa del nazismo, non era l”inflazione ma la disoccupazione[1].

Ma chi conosce la Germania sa che negli ultimi mesi del 2011 i telegiornali tedeschi aprivano frequentemente con servizi sul “pericolo neonazista”. La Germania ha paura di un”inflazione e di una dollarizzazione dell”euro perché la butterebbero giù dal piedistallo europeo e le creerebbero problemi immensi. Non solo nella madrepatria, ma anche nei Paesi satellite. Infatti ha più che altro paura del neonazismo in Estonia, Lituania, Polonia, Danimarca, Norvegia, Olanda e Ungheria.

Ora, proprio il caso ungherese dimostra che questa “paura del neonazismo” nei suoi Paesi satellite in termini laici vuol dire “paura di defezioni neo-nazionaliste dalla sua area d”influenza”. Proprio quello che stava facendo l”Ungheria che però, come c”era da aspettarsi, sta già per essere riportata al banco per le orecchie.

E” stato un primo tentativo di defezione che nonostante il probabile insuccesso potrebbe essere emulato con più accortezza se la Germania perderà il suo ruolo di potenza subdominante egemone. E lo perderà se non riuscirà a convincere che il suo interesse è anche l”interesse dei suoi satelliti e dei Paesi che parassita. Il suo problema è che con un euro-marco indebolito non può più essere egemone sui Paesi satellite e con un euro-marco forte non lo può più essere sui Paesi che parassita (come il nostro). Attenzione, non che non possa essere egemone in assoluto (lo è stata per circa venti anni), ma è difficile che lo rimanga una volta che i Paesi parassitati siano sottoposti ad attacchi speculativi. E qui, a mio modo di vedere, subentrano i calcoli politici del mondo anglosassone.

Come al solito il capitalismo vuole moglie ubriaca e botte piena e come al solito prima o poi si capisce che ciò non è possibile. E il “poi” diventa un “prima” se ci si mette di mezzo qualcuno dall”altra parte dell”Atlantico che decide che bisogna dare delle batoste all”euro-marco attraverso attacchi ai Paesi più esposti politicamente (non necessariamente anche finanziariamente).

Che poi ci siano agenti di questi attacchi anche nella stessa Germania è più che ovvio.

Solo un rozzo può pensare a) che i capitalisti siano un blocco unico, tutti con gli stessi interessi strategici e b) che gli interessi strategici di uno Stato coincidano con, addirittura tutti, gli interessi strategici dei suoi agenti capitalistici.

Non è mai stato così nemmeno durante le fasi di espansione, figurarsi durante le crisi sistemiche. Ma solo un rozzo può non distinguere le dinamiche principali da quelle secondarie.Â

Â

4.         Sbarazzarsi della logica monotonica: è elegante ma in politica serve a poco

Nella logica formale un sistema logico è monotonico quando una volta che una determinata conclusione è stata dedotta da un insieme di premesse, nessuna nuova informazione può far recedere dalla conclusione. Ad esempio se in base a determinate prove ho dedotto che Arsenio è colpevole di omicidio nemmeno la successiva confessione del vero assassino può salvare Arsenio dalla ghigliottina. Un bel modo di procedere, non c”è che dire. Formalmente i sistemi di logica monotonica sono molto naturali, eleganti, simmetrici e armonici, ma nella realtà sociale sono poco utilizzabili.

Secondo me la Germania è disposta a ritornare al marco piuttosto che beccarsi un euro-dollaro. Le cose le vuole risolvere senza che la BCE diventi finanziatore di ultima istanza dei deficit pubblici europei. Ad esempio con la Tobin tax[2]. E anche ammesso che questa sia una pia illusione – e credo che lo sia – la volontà politica è quella. In subordine, per l”appunto, ci potrebbe essere il suo vaffanculo all”euro.

Recederà a causa delle pressioni anglosassoni, coadiuvate dai vari Monti, non solo alfieri in Europa delle strategie d”oltre Atlantico ma anche stretti tra la scelta di massacrare definitivamente il proprio Paese e quella di spremere la BCE, e assistite dagli agenti capitalistici che in Germania sono più legati agli interessi strategici USA? Io non lo so. Se invece qualcuno ha previsioni ragionevoli lo dica.

Comunque l”euro che vedremo nei prossimi mesi con grande probabilità sarà una cosa molto diversa dall”euro che abbiamo conosciuto fino adesso. Un esito preannunciato dalla defezione del 51° stato americano, gli UK, dal piano Merkel-Sarkozy che era sostanzialmente un modo per salvaguardare l”euro in quanto marco.

E quindi, che senso ha una politica arroccata su una parola d”ordine che si riferisce a una situazione del passato? Sarebbe come lanciare un business sul trasloco da un quartiere all”altro di una città proprio mentre questa sta subendo un terremoto, basandosi sul ricordo di quando la città era normale.

Dobbiamo lasciar perdere i paraocchi ideologici ed essere più prammatici senza per questo compromettere i valori e i capisaldi d”analisi. Non so se ci riusciremo, ma è l”unica cosa da fare.

Se partiamo da dogmi, per definizione non abbiamo nessuna capacità di adattare la nostra visione ai cambiamenti. Men che meno quando i cambiamenti diventano scosse telluriche giornaliere. Tutti partiamo da convinzioni pregresse, magari ottenute con un duro lavoro di scrutinio e di analisi. Ma bisogna evitare che diventino schemi inalterabili, nonostante tutta la fatica che ci possono essere costate. Non è per niente facile distinguere ciò che è invariante da ciò che varia e conduce a rotture col passato. Ma occorre sforzarsi di farlo. Pur con tutti i dubbi del caso. E io ne ho un armadio pieno. Poi, chiaramente, una decisione bisognerà prenderla, perché non si può rimanere incrodati in parete: o su o giù.

Â

5.         Sovranismo e keynesismo

Come ho sottolineato più volte, la parola d”ordine di uscita dall”euro si accompagna quasi sempre a visioni economiche neo-keynesiane: una volta recuperata capacità di manovra sulla moneta si potrà ritornare alle vecchie politiche di deficit spending.

Ma se le ricette sono vecchie, la situazione è invece del tutto nuova.

Una politica neo-keynesiana capitalistica oggi dovrebbe risolvere un sacco di problemi aggiuntivi, tutti tra loro connessi:Â

- a) Vincere la feroce ostilità dei partner. Vincere il sicuro opportunismo imperialistico degli USA, e rinegoziare una divisione internazionale del lavoro.

- b) Vincere l”ostilità del mercato finanziario, che già è nelle pesti e lo sarà di più se i Paesi si metteranno a stampare moneta per conto loro.

- c) Impedire che il rilancio in un settore attragga troppi capitali in cerca di remunerazione (e ad affollarsi ce ne sarebbero a trilionate sui mercati finanziari, dato che la finanziarizzazione segna già il passo e ancor più lo segnerebbe, come si è visto al punto precedente).

- d) Impedire in un mercato mondializzato controllato da grandissimi attori che la crescita della domanda aggregata in un settore finisca per avvantaggiare i produttori esteri.

- e) Impedire che la crescita della domanda aggregata finisca per ridurre l”esercito industriale di riserva in misura tale che i salari crescano oltre la produttività .

- f) Trovare settori nuovi che rilancino la domanda aggregata.

Una politica neokeynesiana “socialista e antimperialista” – ammesso che abbia senso un tale specificazione dato che la politica keynesiana è concepita per ristabilire le condizioni di redditività privata – una politica di questo tipo potrebbe invece pianificare meglio le cose, imporre barriere doganali selettive, equilibrare salari e profitti, privilegiare spese pubbliche sociali ed ecologiche invece che “produttive” (nel senso del capitale, ovvero “generatrici di profitti”), eccetera. Ma sarebbe una sorta di NEP per cui ci vorrebbe quanto meno un partito bolscevico a sostenerla. O per lo meno mi viene questo dubbio.

C”è poi la variante di un neo-keynesismo europeo, con la BCE che sostiene i deficit europei illimitatamente. Ma ad occhio e croce l”Europa intera sarebbe in quel caso costretta a dare una secca legnata ai propri lavoratori oppure ad alzare possenti barriere doganali. Per uscire da questa alternativa si dovrebbero produrre quasi solamente prodotti fortemente innovativi e ad alto e altissimo valore aggiunto, che però per definizione sono di nicchia, non di massa. E quindi questa produzione dovrebbe accompagnarsi ad una polarizzazione della ricchezza e dei consumi. E così saremmo, come si dice, da capo a quindici[3].

6.         Dalla crisi di sovrapproduzione a una crisi di sottoproduzione?

Qui si inserisce l”ultima questione. Rispetto al punto f) precedente, non si può liquidare il problema parlando genericamente di “investimenti ecologici” (fonti rinnovabili, eccetera).

Siamo sicuri che gli “investimenti verdi” basterebbero a rilanciare l”economia? Io non lo so.

Inoltre i prodotti verdi oggi richiedono le vecchie tecnologie, le vecchie materie prime e le vecchie fonti energetiche al punto che un prodotto altamente ecologico potrebbe in linea di principio essere disastroso per l”ambiente in termini di produzione. E passerà del tempo prima che ci possa essere una sostituzione soddisfacente. Pensiamo alla Cina che è il Paese che fa i più grandi investimenti mondiali in energie rinnovabili e cose affini. Ebbene ha già stabilito, l”anno scorso, che per i prossimi 50 anni la sua economia andrà a carbone (perché ce ne ha moltissimo e perché così può evitare scontri con gli USA e coi vicini).

Ma non c”è solo la questione energetica. C”è quella delle materie prime. Tanto per fare un esempio, in Congo è in corso una guerra civile pluriennale, che ha già fatto milioni di morti, in parte condotta per le “terre rare”. Il problema, non è che siano rare, a dispetto del nome, ma è che sono raramente concentrate in modo da essere sfruttabili economicamente. E senza terre rare addio telefonini, superconduttori, fibre ottiche, veicoli ibridi e altri utili aggeggi (che formano una gran parte della domanda).

Poi c”è la questione del cibo. Infine quella dell”acqua. E, come cornice, quella dell”inquinamento ambientale.

Bisogna quindi pensare alla possibilità che dopo la sovraccumulazione e dopo la sovrapproduzione, la terza fase di questa crisi sistemica sia una crisi da sottoproduzione. Probabilmente questo è il concetto politico-economico che corrisponde a quello intuitivo di “decrescita oggettiva” che noi a volte usiamo (con ciò intendendo che le condizioni oggettive impediranno una nuova crescita). Essendo un concetto analitico potrebbe fornire dettagli sia sulla plausibilità della “decrescita oggettiva” sia sui suoi effetti e sulla sua distribuzione geopolitica e sociale[4]. Insomma, occorre studiare la possibilità che la crisi sistemica odierna si trasformi in un terzo stadio caratterizzato dalla sottoproduzione.

Ad ogni modo non credo che ci si debba stupire se le ricette ideate da Keynes settantasei anni fa per venire a capo della precedente crisi sistemica, quella del ciclo sistemico di accumulazione britannico, e che in qualche misura hanno funzionato di fatto solo per tre decenni o poco più all”inizio del ciclo sistemico successivo, quello statunitense, possano non funzionare oggi.

Il capitalismo non è più lo stesso. Il mondo non è più lo stesso.

Bisogna elaborare nuove idee. L”unica cosa certa, per ora, è la necessità di lotte sociali e ideali. Di sicuro non basta. Però poniamoci i problemi, altrimenti non troveremo mai le soluzioni.

[1] Intanto bisognerebbe spiegare come si fa a sconnettere le due cose nel caso di Weimar, Paese dissanguato dalla finanza anglosassone che non permetteva all”economia tedesca di ripartire (cosa che era stata perfettamente prevista, con disgusto, da Lord Keynes durante i negoziati di pace di Versailles; non era un”ossessione di Hitler: gli errori si pagano e purtroppo anche col nazismo).

[2] Pensate un po” alla Tobin tax. Ieri era una parola d”ordine “rivoluzionaria”. Ci si è formata sopra un”organizzazione di sinistra agguerritissima e d”avanguardia come ATTAC. Solo pochi anni fa chi ne parlava sui media mainstream passava per uno sporco bolscevico da fucilare. Adesso, benché debitamente annacquata, è la parola d”ordine con cui la Merkel battaglia con Cameron. Fantastico! E” allora proprio difficile pensare che domani qualcuno di questi signori possa battagliare con la parola d”ordine “Me ne esco dall”euro?”. Qualcuno esultava quando il Financial Times dichiarava che bisognava buttare giù Berlusconi. Poi è arrivato Monti e non so se era questo che si voleva. Ma in molti esultano ora a vedere che al posto di Paperon de” Paperoni si è installato Rockerduck, come l”altro giorno è stato detto con triste ironia alla radio. Allo stesso modo dovremmo esultare qualora Monti dicesse “Usciamo dall”euro”? Oppure gli dovremmo dire: “Come ti permetti? Quella è la nostra proposta. Ci rubi il programma!”? Evidentemente la cosa non quadra. Invece se si è schematici, quando ci si mette in testa una rotta non la si cambia nemmeno se si entra in un uragano.

[1] ibidem. Altro che autoavveramento delle profezie più pessimistiche: effetto Vajont! Ovvero: come ti muovi fai un errore, perché hai davanti a te solo due scelte ed entrambe conducono al disastro, più velocemente o meno velocemente.

[2] François Chesnais, “La recessione mondiale: momento, interpretazioni e poste in gioco della crisi“. Dicembre 2008.

[3] I fondi stanziati nel 2009-10 per il rilancio dell”economia reale negli USA erano il 9,4% di quelli per il salvataggio del settore finanziario, così come in Francia (26 mld di euro contro 360 mld). Il piano per il sistema finanziario della riluttante Germania è stato di 81 mld mentre l”Europa nel suo complesso è arrivata a 400 mld di euro. In Canada il rapporto in miliardi di dollari canadesi è stato di 32 a 200 (cfr. Louis Gill, “All”origine delle crisi: sovrapproduzione o sottoconsumo?“).

[1] Jonathan Nitzan e Shimshon Bichler, “The global political economy of Israel“. Pluto Press, 2002. In estrema sintesi: le guerre e i disordini in Medio Oriente fanno alzare il prezzo del petrolio e quindi le entrate dei Paesi produttori di greggio e i profitti delle compagnie petrolifere. Infine le maggiori entrate dei Paesi produttori si trasformano in acquisto di armi dagli USA.

[2] Si veda Università degli Studi di Brescia Corso di Pianificazione urbana e territoriale – AA 2008/09. Questa tesi in realtà è una rielaborazione di quella cui giunse il geologo austriaco Leopold Müller nel febbraio del 1961 che concludeva così: “La sola misura di sicurezza possibile è l”abbandono del progetto“.

[3] E” stupefacente come noti economisti tra le cause della crisi abbiano dovuto infilarci per forza anche una bizzarria. Così Tito Boeri e Luigi Guiso su “La Repubblica” del 22 agosto del 2007: «Tre fattori contribuiscono alle difficoltà dei mercati finanziari indotte dai (temuti) defaults sui mutui subprime negli Stati Uniti: i) la bassa alfabetizzazione finanziaria delle famiglie, ii) l”innovazione finanziaria insita nella massiccia cartolarizzazione di attività illiquide e iii) la politica dei bassi tassi di interesse seguita dalla Fed dal 2001 al 2003». Ovvero, il primo fattore sarebbe, sembra di capire, il fatto che i risparmiatori non sanno calcolare il montante, o cose simili. Oppure la loro colpa è non aver fatto la Bocconi. Tutto sommato questi risparmiatori non è che avessero fatto un”operazione così stravagante: avevano comprato casa e le variabili in gioco erano elementari, valore dell”immobile, ammontare del mutuo, tassi d”interesse. Gli altri fattori sono quelli che stiamo esaminando. Ma quel che manca agli economisti apologeti è la visione d”insieme. Infatti se ce l”avessero non potrebbero essere così apologeti e non avrebbero parlato di “temuti” default. Alla faccia dei “temuti”!

‘